四月份国内建筑钢材市场承压回落。旺季需求释放不及预期,钢厂生产仍维持较高水平,库存降速渐缓,随着供需矛盾积累放大,市场悲观情绪浓厚。同时钢材负反馈加剧,成本支撑走弱,钢材和原料共振下跌,建筑钢材价格加速向下调整。

一、四月份国内建筑钢材市场加速下跌

上旬,随着发改委表示对矿石加强监管叠加雨雪对需求抑制,市场悲观情绪被放大,期螺高位跳水,跌幅近200点至3900点附近,创三月以来新低,跌势也明显强于原料。现货市场有些措手不及,随着恐慌情绪推动,现货价格加速下调,整体成交不佳。

中旬,随着焦炭连续提降,加上政策对矿石压制,加剧市场对原料端松动担忧,同时现实需求释放大幅不及预期,盘面延续震荡下跌态势,最终击穿3900点强支撑。现货市场情绪低迷,下游终端采购节奏缓慢,成交渐弱,价格也跌破4000元大关。

下旬,随着钢厂减产计划提振和节前备货预期支撑,市场恐慌情绪有所缓解,期螺跌势有所放缓,盘面在3700点附近偏弱震荡。现货市场情绪较低,整体成交依然偏谨慎,不过价格下方支撑渐强。

据兰格钢铁网监测数据显示,截至4月26日,全国钢材价格综合指数为4200元(吨价,下同),月同比下降7.2%,比去年同期下降21.3%。高线指数为4084元,比上月跌399元;螺纹钢指数为3876元,比上月跌388元(详见图1)。

图1 国内建筑钢材均价走势图

二、产能利用率维持高位

图2 国内主要钢企高炉开工率走势图

截至4月20日,据兰格钢铁网发布全国主要钢铁企业高炉开工率数据显示,全国201家生产企业中有57家钢厂共计83座高炉停产,其中在检修有52家75座(上月52家74座),有6家8座高炉不再开启,83座停产高炉总容积为78310立方米,较上月增加250立方米,按容积计算主要钢铁企业高炉开工率为79.88%,较上月下降0.02%。影响日铁水量为22.64万吨,较上月增加0.64万吨。钢厂利润收缩,产量边际走弱,整体仍维持较高水平,供应压力相对较大。

三、国内建筑钢材产量环比大幅上升

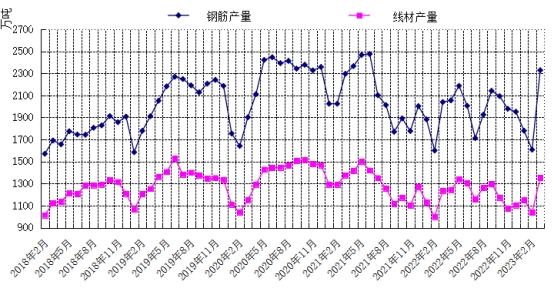

图3 国内建筑钢材产量月度走势图

据国家统计局数据显示,2023年3月,我国钢筋产量2328.4万吨,同比增长12.1%;1-3月,我国钢筋产量5716万吨,同比增长1.6%。3月份,我国线材(盘条)产量1353.3万吨,同比增长9.7%;1-3月,我国线材(盘条)产量3520.7万吨,同比增长7.9%。钢厂应产尽产,产量维持高位,需求阶段见顶回落,形成供大于需。

四、国内建筑钢材厂内库存下降加快

截至4月20日,全国主要地区样本钢厂建筑钢材厂内库存量630.5万吨,较上期减少38.3万吨,降幅5.7%,年同比涨6.2%。本月建材厂库跌多涨少,整体降速有所加快。具体为山西区域降幅12.9%,西北区域降幅2.6%,由于市场价格较低,需求相对较好,降幅也比较明显。

图4 国内81家样本钢厂建筑钢材库存

图5 全国主要建筑钢厂库存走势图

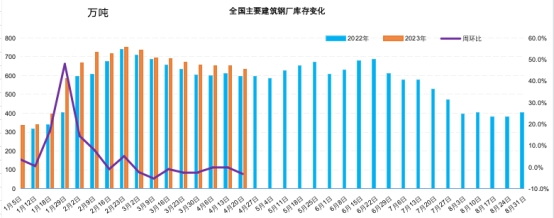

五、国内建材社会库存降速有所加快

据兰格钢铁网监测数据显示:截至4月21日,全国29个重点城市钢材社会库存量为1365.57万吨,比上月减少106.04万吨,下降7.21%;全国重点城市建材社会库存量为918.83万吨,比上月减少77.82万吨,下降7.81%;螺纹钢社会库存量为750.13万吨,比上月减少72.29万吨,下降8.79%。

图6 全国建材社会库存走势图

图7 全国螺纹钢社会库存走势图

六、下游需求放缓 短期边际走弱

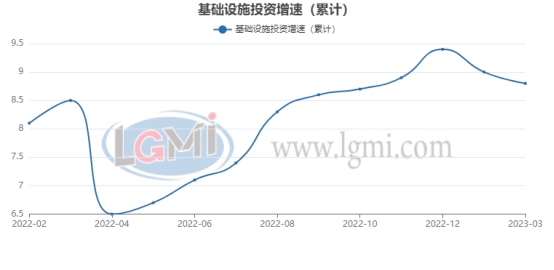

图8 基础设施投资增速

基础设施建设:1-3月基础设施投资(不含电力、热力、燃气及水生产和供应业)同比增长8.8%。其中,水利管理业投资增长10.3%,公共设施管理业投资增长7.7%,道路运输业投资增长8.5%,铁路运输业投资增长17.6%。基建投资维持高位运行,对未来建材需求继续提供支撑。

图9 房地产开发投资增速

房地产市场:1—3月份,全国房地产开发投资25974亿元,同比下降5.8%;其中,住宅投资19767亿元,下降4.1%。1—3月份,房地产开发企业房屋施工面积764577万平方米,同比下降5.2%。其中,住宅施工面积538214万平方米,下降5.4%。房屋新开工面积24121万平方米,下降19.2%。其中,住宅新开工面积17719万平方米,下降17.8%。房屋竣工面积19422万平方米,增长14.7%。其中,住宅竣工面积14396万平方米,增长16.8%;

1—3月份,商品房销售面积29946万平方米,同比下降1.8%,其中住宅销售面积增长1.4%。商品房销售额30545亿元,增长4.1%,其中住宅销售额增长7.1%;

1—3月份,房地产开发企业到位资金34708亿元,同比下降9.0%。其中,国内贷款4995亿元,下降9.6%;利用外资8亿元,下降22.7%;自筹资金10171亿元,下降17.9%;定金及预收款11909亿元,下降2.8%;个人按揭贷款6188亿元,下降2.9%;

房地产整体数据依然偏弱,其中竣工面积和销售面积有所好转,新开工面积和施工面积下降速度扩大。由此可以看出,基建目前仍是主要支撑,地产基本面难言乐观,整体需求短期有所减弱。

七、原料成本大幅下降

图10 港口铁矿石价格走势图

钢企利润收缩高炉开工见顶回落,目前港口现货800元,比上月底降120元;目前普氏铁矿石指数104.4美金,比上月底降22.9美金。

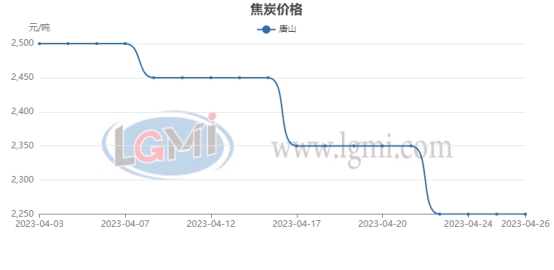

图11焦炭价格走势图

焦企盈利修复,焦炭价格大幅下跌,市场价格2250元。

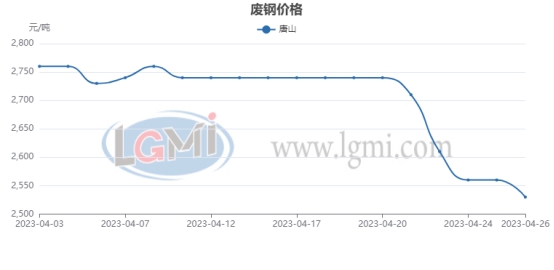

图12 废钢价格走势图

废钢整体到货量增加,下游需求减弱,整体价格大幅下跌,废钢价格 2530元。

八、宏观政策相对宽松

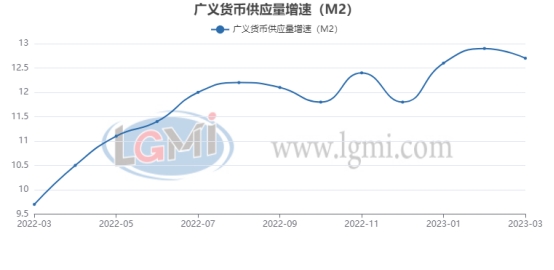

图13 广义货币供应量增速

3月末,广义货币(M2)余额281.46万亿元,同比增长12.7%,增速比上月末低0.2个百分点,比上年同期高3个百分点;

图14 社会融资规模增量

1-3月份,社会融资规模增量累计为14.53万亿元,比上年同期多2.47万亿元。其中,对实体经济发放的人民币贷款增加10.7万亿元,同比多增2.36万亿元。

九、后市预测

总体来看,由于地产需求依然低迷,短期需求难有明显增量,过节前后需求短期回暖驱动相对有限。而供应方面,尽管受成本影响,部分钢厂开始计划减产,不过实施力度和持续性也有待观察,加上目前正处在经济复苏时期,产量大规模持续下降可能也并不大。供强需弱的格局或将对价格形成较长时间的压力,原料方面,随着供应趋宽松,而需求边际走弱,成本支撑持续减弱。综上所述,预计五月份建筑钢材市场价格或将先扬后抑。